如何看待新能源公司拆分业务上市?

5月6日,厦门钨业股份有限公司发布公告称,厦门钨业拟在其控股子公司厦门厦钨新能源材料有限公司(以下简称“厦钨新能源”)整体变更为股份有限公司后,将其分拆至上海证券交易所科创板上市。

来源:公告截图 (下同)

据OFweek锂电网了解,厦钨新能源以 2020 年 3 月 31 日为基准日改制设立为股份有限公司,改制后名称为“厦门厦钨新能源材料股份有限公司”,以截至2020 年 3 月 31 日经审计的净资产 1,562,883,185.31 元中的 188,679,200元折为厦门厦钨新能源材料股份有限公司股本 188,679,200 股(每股面值 1元),余额 1,374,203,985.31 元计入资本公积。

2020 年 4 月 30 日,厦钨新能源在厦门市市场监督管理局完成股份制改制的工商变更登记,正式变更为股份有限公司。主营业务为电子元件及组件制造(锂电池材料及其配件的研发、制造、销售); 新材料技术推广服务等。

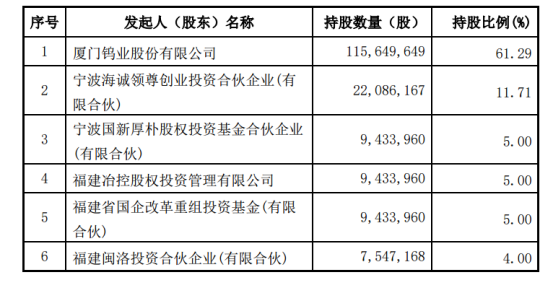

从持股数量来看,厦门钨业股份有限公司持股数量为115,649,649股,持股比例为61.29%,从持股比例看,厦门钨业仍将维持对厦钨新能源的控股权。其余持股数量前五的主要是创投基金以及国企改革投资基金。

厦钨新能源拆分之后,厦门钨业业务板块主要为钨钼、稀土业务,主要产品为钨精矿、钨钼中间制品、粉末产品、丝材板材、硬质合金、切削刀具、各种稀土氧化物、稀土金属、稀土发光材料、磁性材料等。因此,公司及下属其他企业(除厦钨新能源外)与厦钨新能源的主营业务不同,不存在业务上的重叠和竞争。

为何要拆分新能源材料子公司独立上市?

通过分拆科创板上市之后,厦钨新能源成为一家公众上市公司,上市公司持续公开的信息披露能够更加清晰完整地展现其业务经营发展情况,有利于资本市场对其估值进行合理的分析和评估,有助于厦钨新能源锂离子电池正极材料业务内在价值的充分释放。此外,通过在资本市场将厦钨新能源分拆上市实现独立估值,有助于公司及厦钨新能源的股票价值提升,从而获得资本溢价,推动国有资本做强做大,实现国有资产保值增值。

本次分拆子公司上市有助于厦钨新能源构建管理团队、核心技术骨干与上市公司股东利益趋同的股权架构。分拆上市完成后,厦钨新能源直接进入资本市场,将强化其公司的激励机制,管理层的薪酬体系和其负责的企业业绩建立了更加直接的联系,从而有利于对厦钨新能源管理者进行业绩评估。厦钨新能源分拆上市成功后也有利于提高公司其他业务板块管理层和员工发展各自业务的积极性,吸引和留住各自业务领域的优秀人才,对推动子公司业绩持续增长起到更加积极的作用。

拆分子公司上市,有何影响?

事实上,自证监会去年12月13日发布《上市公司分拆所属子公司境内上市试点若干规定》以来,已有22家A股公司拟分拆子公司境内上市。其中,创业板和科创板是主要上市目的地,有12家公司选择分拆子公司赴创业板上市,有7家公司拟分拆子公司赴科创板上市。

而拆分子公司新能源项目独立上市运作是近两年来行业内国企改革或者私企业务调整的操作。比如比亚迪拆分的弗迪以及比亚迪半导体;中国宝安旗下的贝特瑞;并通过争取在交易所上市获得专业市场估值的认可,并筹集更多的资金来发展相关的业务。因此,从这个角度来看,分拆子公司上市不仅能拓宽母公司融资渠道,也能提高子公司估值,进而增加母公司估值。

此外,对于行业而言,拆分上市之后,子公司的业务可以对下游其他同行进行合作(参考国内B家的电池业务拆分与其他车企合作),有利于充分发挥市场在资源配置中的决定性作用,激发市场活力,进一步促进新能源汽车产业持续健康发展,此外,增加了市场上的开放度和竞争性后,市场竞争将会更加充分,这将引导上游公司推出更多与下游合作度更高的产品。

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

即日-4.22立即报名>> 【在线会议】汽车腐蚀及防护的多物理场仿真

-

4月23日立即报名>> 【在线会议】研华嵌入式核心优势,以Edge AI驱动机器视觉升级

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

限时免费试用立即申请>> 东集技术AI工业扫描枪&A10DPM工业数据采集终端

-

4月30日立即参与 >> 【白皮书】研华机器视觉项目召集令

-

10 关税漩涡中的汽车供应商

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论