汽车零部件企业IPO“狂飙”背后

“傍大户”,部分企业盈利存依赖

汽车零部件行业的客户群体主要为汽车制造商。兴业汽配、浙江雅虎、众捷汽车、上海汽配、浙江华远等汽车零部件企业均对大客户存在依赖。

具体来看,兴业汽配主营业务为卡车车架和车身零部件的研发、生产和销售,主要客户为国内卡车整车制造商。2018年至2021年,兴业汽配的营业收入分别为13.51亿元、14.39亿元、23.35亿元、23.74亿元,净利润分别为1.5亿元、1.46亿元、2.15亿元、1.63亿元,其中净利润增速分别为-2.97%、47.06%、-24.24%。在净利润波动的同时,兴业汽配对前五大客户存在较大依赖。招股书显示,2018年至2021年,兴业汽配向前五大客户的销售占比分别为93.37%、87.63%、85.46%和85.82%,其中,兴业汽配的第一大客户为中国重汽,报告期内兴业汽配五成以上的营业收入来自于中国重汽。

无独有偶,浙江雅虎向前五大客户销售收入占比也较高。2019年至2022年上半年,浙江雅虎向前五大客户销售收入占当期营业收入的比例分别为88.16%、87.95%、86.20%和80.80%,客户集中度较高。2022年上半年,浙江雅虎的前五大客户为一汽富维安道拓金属、重庆安道拓、一汽富维、英提尔交运、一汽富晟李尔。其中,浙江雅虎对第一大客户销售收入占当期营业收入的比例分别为50.94%、39.61%、30.54%和30.52%,第一大客户销售占比虽有下降,但仍处于较高水平。

2019年至2022年上半年,浙江华远向前五大客户的销售金额分别为1.5亿元、1.73亿元、2.1亿元和1.01亿元,占主营业务收入的比例分别为57.09%、52.22%、47.83%和50.79%。

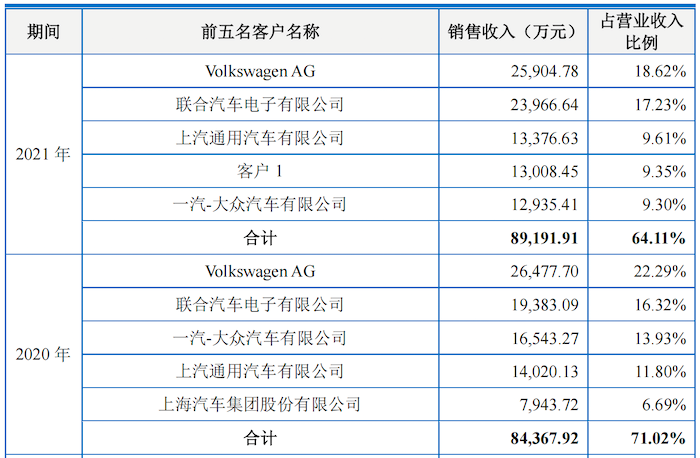

2019年至2021年,上海汽配对前五大客户销售收入占营业收入的比例分别为66.36%、71.02%和64.11%,客户集中度也同样较高。公司前五大客户包括大众汽车集团(Volkswagen AG)、联合汽车电子有限公司、上汽通用汽车有限公司、一汽-大众汽车有限公司、上汽集团等。

上海汽配的前五大客户

(资料来源:上海汽配招股书)

汽车零部件企业多数的客户集中度较高,但在其降低大客户销售占比的同时,公司的毛利率却呈现下降趋势。招股书数据显示,2019年至2021年,上海汽配主营业务毛利率分别为21.88%、21.64%和16.51%,逐年下降,而产品类型与之相同的腾龙股份同期毛利率分别为34.42%、29.59%和24.18%,毛利率高于上海汽配。

2019年至2021年,众捷汽车的综合毛利率分别为28.23%、23.54%、21.39%,呈逐年下滑趋势,且低于同行可比公司银轮股份、三花智控、腾龙股份、泉峰汽车、邦德股份的平均值,同期均值分别为31.06%、28.78%、24.42%。该公司解释,自2020年以来,受疫情、运输费转入成本核算、汇率波动、原材料涨价、海运费上涨等影响,公司毛利率有所下滑。

2019年至2022年上半年,敏达股份的主营业务毛利率分别为29.20%、27.49%、25.16%及21.83%;同期浙江雅虎主营业务毛利率分别为26.93%、26.38%、21.79%和19.04%;均呈下降趋势。浙江雅虎表示,公司2022年上半年和2021年主营业务毛利率的下降主要是受单类产品毛利率下降的影响,而2020年收入结构变动和单类毛利率变动对主营业务毛利率的影响相互抵消,主营业务毛利率保持相对稳定。

江西新能源科技职业学院新能源汽车技术研究院院长张翔对《投资者网》表示,汽车零部件企业对大客户存在依赖属于历史遗留问题。在早期行业发展中,因地区等因素,“近水楼台先得月”,早期的汽车零部件供应商主要依赖于附近地区的车企,方便就近供货、研发沟通、商务交流等。而另一方面,客户依赖问题也反映出了我国大型的零部件企业较少,国内的汽车零部件公司规模普遍比较小。

张翔进一步指出,目前我国汽车零部件行业集中度比较低,行业公司“打价格战”,在开辟新客户时往往以低价为获客优势,导致公司利润率下降,而这本质原因主要是汽车零部件行业中公司较多但规模不大,形成恶性竞争,而在产品研发、技术投入方面不足,与国外大企业存在一定差距。

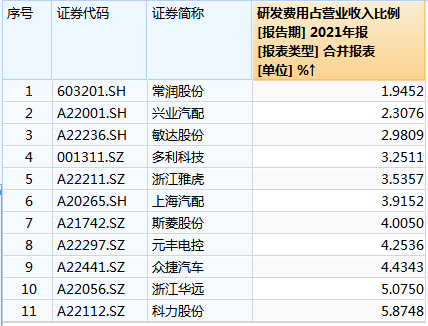

从研发投入来看,2021年,兴业汽配、敏达股份、浙江雅虎、上海汽配、斯菱股份、众捷汽车、浙江华远的研发费用占营业收入的比例分别为2.31%、2.98%、3.54%、3.91%、4%、4.43%、5.07%,研发费用率较低。

汽车零部件行业IPO企业的研发费用率

(数据来源:Wind数据)

具体来看,招股书显示,2019年至2022年上半年,众捷汽车的研发费用率分别为4.82%、4.58%、4.43%、4.15%,呈持续下滑态势,而可比公司2019年研发费用率平均值为5.39%,2022年上半年则提升至5.74%,整体处于上涨趋势。以2021年为例,邦德股份、三花智控、腾龙股份、泉峰汽车、松芝股份等可比公司的研发费用率分别为4.73%、4.69%、4.64%、7.72%、6.14%,高于众捷汽车。

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

5月22日立即预约>>> 宾采尔激光焊接领域一站式应用方案在线研讨会

-

6月13日立即参评>> 【评选启动】维科杯·OFweek(第四届)2025汽车行业年度评选

-

即日-6.18立即报名>> 【在线会议】英飞凌OBC解决方案——解锁未来的钥匙

-

免费下载立即下载>> 前沿洞察·2025中国新型储能应用蓝皮书

-

免费下载立即下载>> 2025锂电市场格局及未来研判蓝皮书

-

10 小米“失速”,雷军也累了

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论