车企政策共推进 欧洲电动化再加速

需求端政策刺激+供给端车企积极开辟市场,欧洲电动化不断加速。近期疫情已经开始减弱,经济复苏成为主题,新能源车被给予厚望,欧盟、法国、大众相继出台重要举措推进电动化。大众联手国轩高科、江淮汽车,欧洲车企与国内动力电池合作或成为主流模式之一;法国出台新的补贴政策,补贴力度继续提升;欧盟政策不断具体化,从电动车和充电桩双管齐下扩大补贴和投资规模。

由于疫情影响,全球新能源汽车市场受到巨大冲击,其中中国、美国市场预计2020年增长幅度有限,而欧洲市场由于欧盟碳排放法案执行、补贴力度增大、欧系车企加大电动化投入,将成为全球增长最快市场。预计欧洲2020年新能源车销量有望达到100万辆,同比增长80%,我们认为深度参与欧洲新能源车产业链的企业将会受益,值得重点关注。

1.1 大众入股江淮、国轩推进国产电动化

5月29日,大众汽车对江淮汽车增资10亿欧元,增资后获得江淮汽车50%的股份,安徽省国资委持有50%的股权并仍控制江淮汽车公司。同时大众中国投资向合资企业江淮大众股份进行增资,完成后将持有 75%股权,获得合资公司管理权,合资公司将逐渐扩大规模并规划在2029年达到年产量35~40万辆,项目总投资额预计达10亿欧元。

5月28日,国轩高科与大众中国签订《国轩高科股份有限公司非公开发行A股股票之附条件生效的股份认购暨战略合作协议》,拟向大众中国非公开发行股票募集资金,发行数量不超过发行前公司总股本的30%,本次发行募集资金将用于新建国轩电池年产16GWh高比能动力锂电池产业化项目、新建国轩材料年产30,000吨高镍三元正极材料项目以及补充流动资金。

本次非公开发行和股份转让完成后,大众持有国轩高科总股本的26.47%,成为第一大股东。2017年至2019年国轩高科资产负债率分别为51.72%、58.47%、64.02%,呈逐年上升趋势,大众入股将有效缓和公司资金压力。并且未来国轩有望进入大众供应链成为主要电池供货商,由于大众MEB电动车平台将是公司最主要发展方向,国轩有望大幅提振在动力电池领域市场地位。

国轩高科量产磷酸铁锂电池单体能量密度最高已突破190Wh/kg,配套多款乘用车型的系统能量密度超过140Wh/kg,续航里程达400km。同时已实现磷酸铁锂电池系统160Wh/kg能量密度,目前该款产品正在进行产业化推进。2019年,国轩高科动力电池装机量3.22GWh,同比增长4.2%,市场份额5.17%,行业排名全国第三,其中磷酸铁锂电池装机量2.9GWh,排名全国第二。

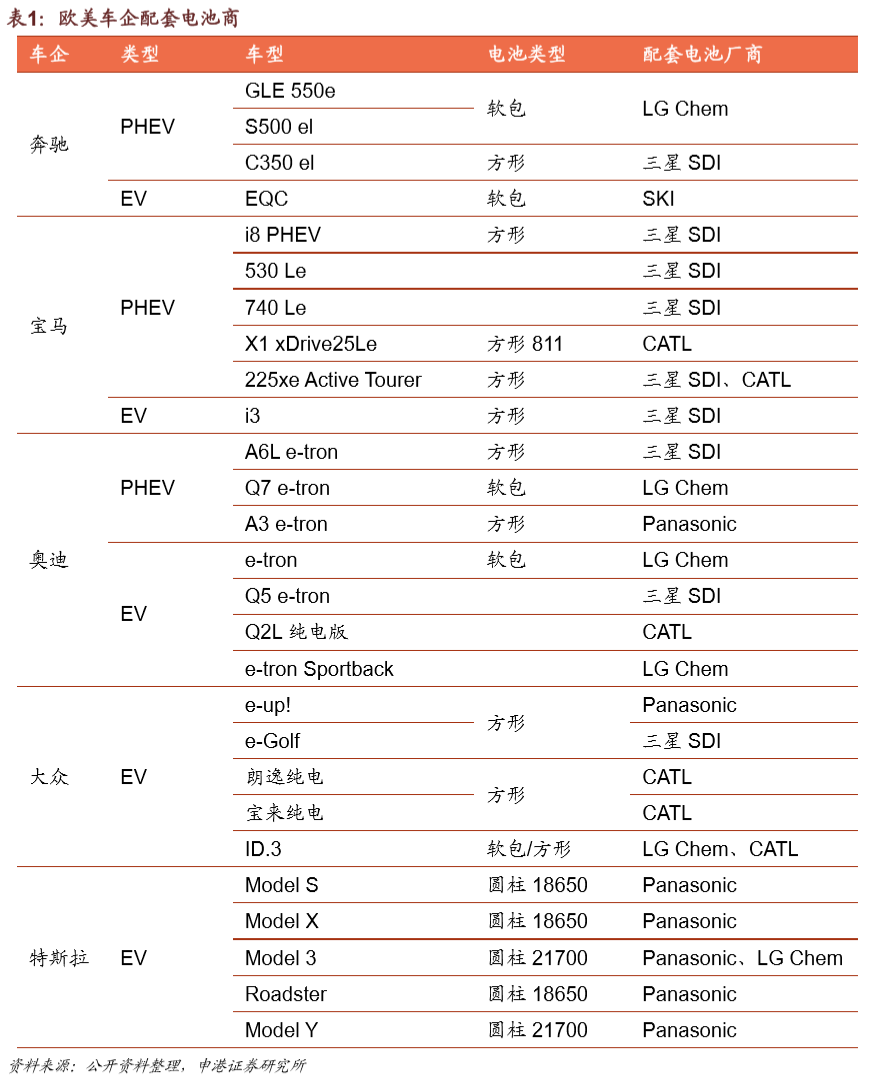

大众一直以来采取的是方形+软包的技术路线,此前国内主要供货商为宁德时代,海外供货商为LG Chem、三星SDI。国轩高科虽然以磷酸铁锂为主要技术路线,但同样有三元电池技术储备和出货,预计进入大众供应链后将提升其三元电池生产能力,而大众将因为控股电池生产商而大幅降低成本,提升市场竞争力。

1.2 法国再次提升新能源车补贴

根据法国路透社(REUTERS)报道,5月26日,法国总统马克龙宣布了一项涉及80亿欧元(约合人民币627.3亿元)的新能源车补贴支持计划,将之前新能源汽车6000欧元(约合人民币4.7万元)的购置补贴,提升至7000欧元(约合人民币5.5万元),补贴对象面向消费者,推动市场需求端复苏。同时提出新能源车发展目标,未来5年内法国混合动力汽车和电动汽车的产量超过100万辆。

欧洲1~3月乘用车总销量304.2万辆,同比下降26%,其中电动车(EV+PHEV)销量22.8万辆,同比增加81.7%,渗透率达到7.5%,同时在电动车各细分类型中,EV比例显著提升。尽管特斯拉销量依旧遥遥领先,但2020年电动车新的增量主要由本土及日韩车企贡献:梅赛德斯·奔驰(+ 44%),大众(+ 240%),宝马(+ 15%),现代(+ 25%),沃尔沃(+ 79%)。

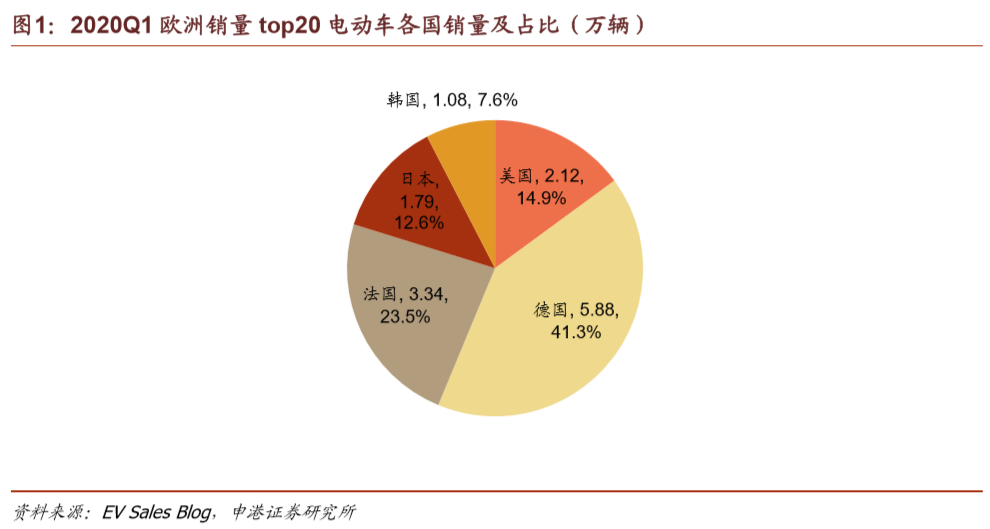

从车型来看,德系、法系车企贡献了大部分市场供给。2020Q1欧洲销量top20电动车中,德系电动车占比41.3%,法系电动车23.5%,远超特斯拉的14.9%。随着补贴政策加码,本土市场空间将进一步扩大。

德国、法国在配合欧盟碳排法案方面也走在前列。进入2020年之后,德法两国新增乘用车的碳排放水平均出现显著下降。2020年4月,德国新增乘用车平均碳排放水平为150.9g/km,同比下降4.9%,法国碳排放水平98g/km,同比下降12.9%,已十分接近95g/km的标准。基于目前的技术水平和电动车市占率,平均碳排放水平已稳定在一个新的台阶,随着未来电动车渗透率的提高,碳排放水平有望继续下降。

而且德国、法国不同于欧洲其他国家,这两国既是新能源汽车消费大国,同样也是生产大国,促进新能源车销售,最终将会使本国汽车制造业受益,在当前疫情冲击经济的大背景下,此诉求会更强。因此,我们认为德国、法国的政策支持力度将进一步增大,并且将发挥在欧盟的强大影响力,敦促欧盟出台更多新能源汽车支持政策。

1.3 欧盟促新能源车发展举措推出

根据彭博社消息,5月19日欧盟制定草案,宣布促进新能源汽车主要举措,鼓励车企生产和销售新能源车,并加大电动车充电基础设施投资,主要内容有:

未来2年投入200亿欧元,建立清洁能源汽车采购机构,以实现欧盟新增乘用车CO2平均排放量95g/km、新增轻型商用车147g/km的排放标准;

成立400-600亿欧元到清洁能源投资基金,以加速零排放动力系统投资;

在充电桩领域投资增加一倍,2025年前建设200万个公用充电桩和燃料补给站;

对零排放汽车免收增值税。

从欧洲各国新能源车销售情况来看,英、德、法作为重要市场,在政策刺激作用下,渗透率均显著提升,拉高欧洲平均水平。2020年1~4月,其电动车(EV+PHEV)渗透率分布为6.8%、7.5%、9.6%,同比提升4.75 pct、4.86 pct、7.02 pct。

现阶段,欧洲推动电动化的政策积极程度在全球范围内十分突出,受疫情影响,全球新能源车相对低迷,欧洲市场的增长将成为2020年最大亮点。从中、美、欧三大汽车销售市场对比来看,我国2019年完成新能源车销售120.6万辆,同比下降4%,预计2020年销量120~130万辆,与去年基本持平。美国2019年新能源车销量32.6万辆,同比下降0.7%,虽然特斯拉表现优异,但从全美市场表现来看,预计2020年将继续维持30~35万辆的销量水平。

欧洲在欧盟碳排法案的硬性标准下,新能源车渗透率将持续提高。2019年欧洲新能源车销量55.9万辆,2020Q1已完成22.8万辆的销量,考虑到各国疫情严重程度不同、厂商复工时间的不确定性,我们预计两种场景:1)欧盟相关新能源车促进方案通过: 2020年的销量100万辆,同比增长80%以上,渗透率下半年提升至10%。2)欧盟相关新能源车促进方案年内未落地,2020Q3起将回归2020Q1水平,2020年的销量80~85万辆,同比增长50%以上,渗透率约为7.5%。

疫情虽然将继续对新能源车销量的绝对值水平带来消极影响,预计将持续至二季度末,但并不会延后碳排法案的执行进度,欧洲电动化在疫情过后将重归快速轨道。我们看好欧洲电动化长期趋势,推荐受益于电动化加速的电池龙头宁德时代,以及负极材料龙头璞泰来、湿法隔膜龙头恩捷股份。

投资摘要

1市场回顾

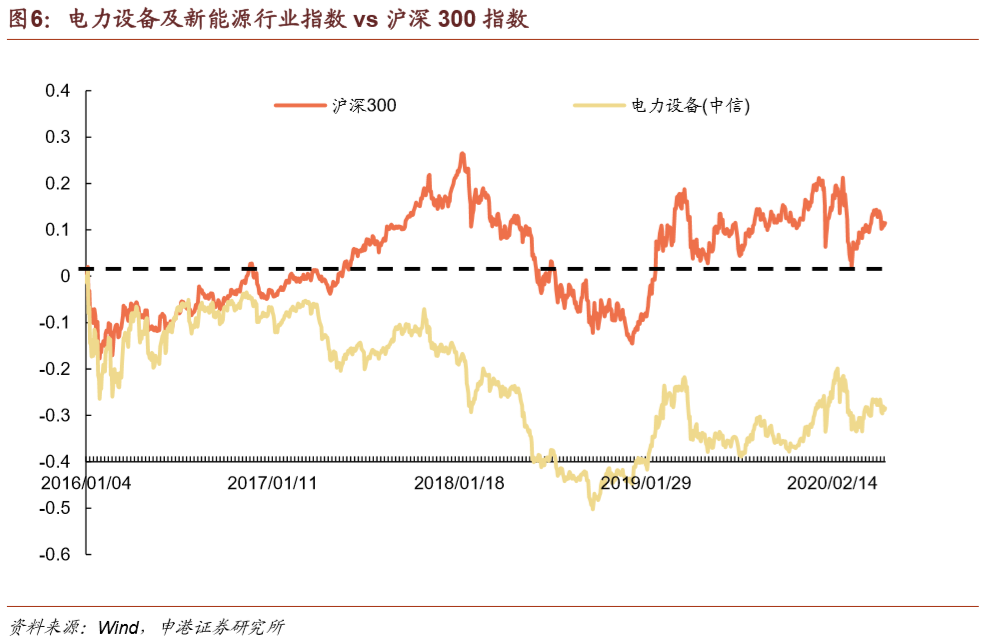

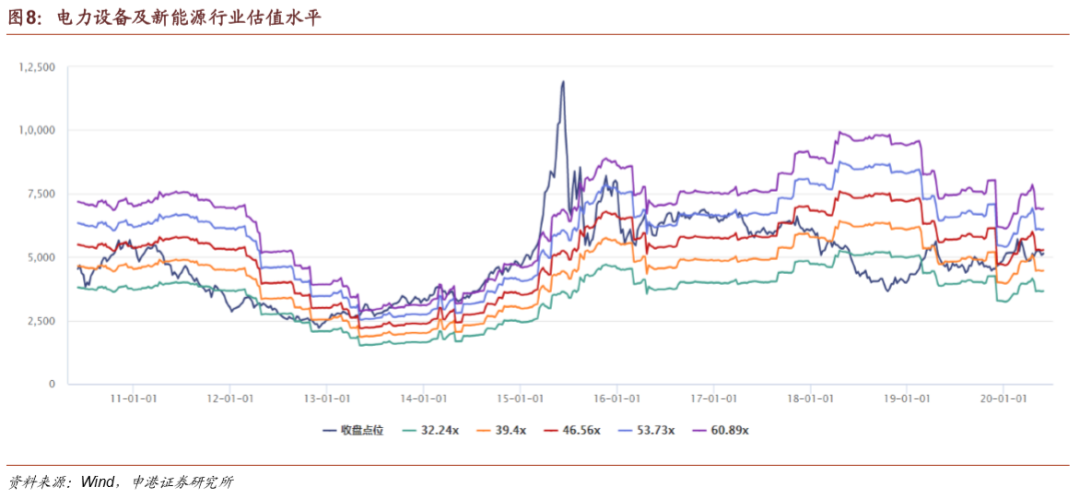

截止5月29日收盘,电力设备及新能源板块上涨1.15%,相对沪深300指数领先0.02 pct。电力设备行业涨幅在中信30个板块中位列第22位,位于中下游。从估值来看,当前行业整体45.3倍水平,处于历史中位。

子板块周涨跌幅:输变电设备(-2.55%),风电(-1.39%),核电(-1.09%),储能(-0.8%),太阳能(+2.24%),配电设备(+3.17%),锂电池(+4.29%)。

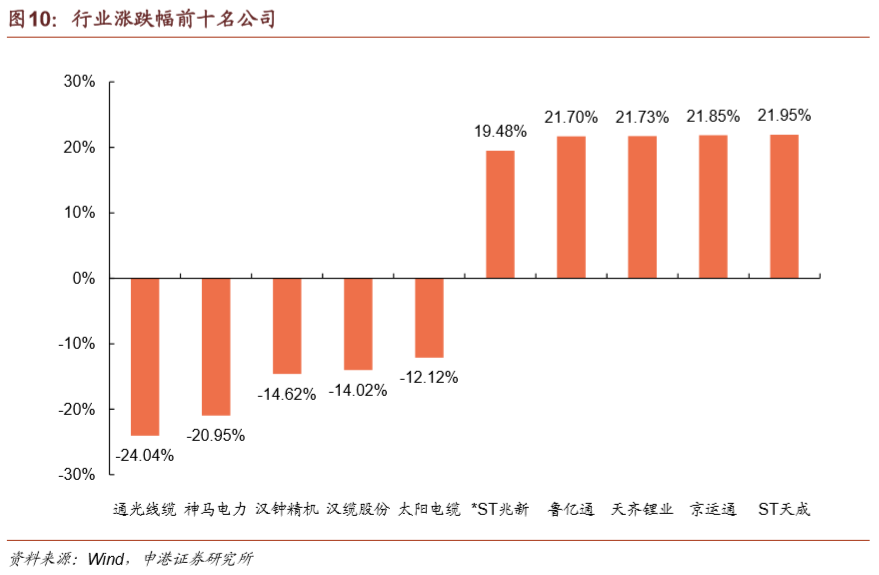

股价涨幅前五名:ST天成、京运通、天齐锂业、鲁亿通、*ST兆新。

股价跌幅前五名:通光线缆、神马电力、汉钟精机、汉缆股份、太阳电缆。

2行业热点

新能源车:2018、2016及以前等年度新能源汽车补贴发放,共计78.28亿元。

风电光伏:2020年全国风电消纳空间36.65GW,光伏消纳空间48.45GW。

3投资策略

新能源车:新能源车补贴将延长至2022年底,深圳、天津、海南等地出台新政,如放宽个人新能源汽车增量指标申请条件,并对个人消费者给予补贴或奖励。本周硫酸镍上涨1.1%,铜箔上涨2.8%,碳酸锂、电解钴等下跌1%左右。我们看好高能量密度、三元高镍化及锂电全球化趋势,推荐宁德时代、当升科技、璞泰来、恩捷股份、欣旺达。

光伏:2020年政策落地加快,发展路径清晰。西部风、光项目增值税减15%优惠政策再延十年。3~4月隆基、通威连续下调产品价格,本周隆基继续下调硅片价格,组件价格下跌,电池片价格略有反弹。我们看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份。

风电:2020Q1全国风电发电量1149亿千瓦时,同比增长10.3%,增速同比提升4.2 pct。风电红色预警全面解除,新疆、甘肃大批存量项目释放,内需强劲,拉动产业链预计2020年风电装机有望突破30GW。我们看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

电网投资:特高压将成为电网投资重要方向,计划2020年特高压投资1811亿,确保年内建成“3交1直”工程。我们看好电网自动化龙头国电南瑞、电网信息化龙头国网信通。

4投资组合

隆基股份,宁德时代,国电南瑞,璞泰来,中材科技各 20%。

5风险提示

新能源汽车销量不及预期;新能源发电装机不及预期;材料价格下跌超预期;核电项目审批不达预期。

报告正文

1行业热点新闻

2020年全国风电消纳空间36.65GW,光伏消纳空间48.45GW。5月25日,全国新能源消纳监测预警中心发布2020年全国风电、光伏发电新增消纳能力的公告,根据公告,国家电网公司经营区2020年风电、光伏发电合计新增消纳能力6850万kW,其中风电2945万kW、光伏3905万kW;南方电网公司经营区2020年风电、光伏发电合计新增消纳能力1360万kW,其中风电620万kW、光伏740万kW;内蒙古电力公司经营区2020年风电、光伏发电合计新增消纳能力300万kW,其中风电100万kW、光伏200万kW。

2018、2016及以前等年度新能源汽车补贴发放,共计78.28亿元。5月25日,关于2018年度、2016年及以前年度新能源汽车推广应用补助资金清算审核和2018年度、2019年度补助资金预拨审核情况的公示发布。此次补贴清算涉及的年份主要是2018年、2016年、2015年及以前的新能源汽车补贴,按照对补贴明细文件的命名,此次清算的这几个年度的新能源汽车补贴属于终审清算,此次共计清算补贴78.28亿元。

光伏制造行业规范条件(2020年本)征求意见稿发布。5月29日,《光伏制造行业规范条件(2020年本)》(征求意见稿)公开发布,据公告显示,严格控制新上单纯扩大产能的光伏制造项目,引导光伏企业加强技术创新、提高产品质量、降低生产成本。新建和改扩建多晶硅制造项目,最低资本金比例为30%,其 他新建和改扩建光伏制造项目,最低资本金比例为20%,其中,电池制造项目投资强度不低于900万元/亩,组件制造项目投资强度不低于500万元/亩。

2投资策略及重点推荐

新能源车:新能源车补贴将延长至2022年底,2020~2022年补贴标准分别在上一年基础上退坡10%、20%、30%,30万元以上电动车将不给予补贴发放。疫情期间经济下行压力大,新基建成为拉动经济的重要推手,其中充电桩作为新基建重要一环,将迎来投资加速,预计2020年全年将完成充电桩行业投资100亿元左右。2020年4月新能源车产量7.3万辆,同比下降28%,环比增长46%,同期动力电池装机3.6GWh,同比下降33%。本周锂电池价格保持稳定。从锂电池产业链角度来看,上游原材料价格部分小幅波动:硫酸钴(+1.29%),硫酸锰(-1.65%),硫酸镍(-0.18%),四氧化三钴(+1.37%),电解钴(+2.6%),碳酸锂(-2.27%),钴粉(+0.74%),氢氧化锂(-1.43%),六氟磷酸锂(-0.12%),其余原材料价格保持不变。正极材料方面,三元材料NCM523(-0.87%),钴酸锂(+0.41%),磷酸铁锂价格稳定。负极材料、电解液、隔膜材料价格均保持稳定。我们看好高能量密度、三元高镍化及锂电全球化趋势,推荐宁德时代、当升科技、璞泰来、恩捷股份、欣旺达。

光伏:2020年政策落地加快,发展路径清晰。受疫情影响项目开工率降低,海外需求低迷,3~4月隆基、通威光伏产品价格连续下调。本周光伏产业链材料价格略有波动,硅片、组件价格下跌,硅料、电池片、光伏玻璃价格稳定。硅料价格稳定,多晶硅、单晶硅等材料价格均保持不变;硅片环节价格略有下跌,单晶158.75um(-5.7%),其他材料价格保持稳定;电池片环节价格稳定,材料价格保持不变;组件环节价格全线下跌,275W多晶组件(-1.64%~-1.46%),310W单晶PERC组件(-1.27%~-0.49%);光伏玻璃价格稳定。2020年总装机预计在35GW以上。我们看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份。

风电:2020年1~4月风电发电量1383亿kWh,同比增长4.4%,增速同比提高2.1 pct。风电红色预警全面解除,新疆、甘肃大批存量项目释放,内需强劲,预计2020年风电装机有望突破30GW。国家发布支持新时代西部大开发指导意见,加强可再生能源开发利用,风电、光伏将迎来新的发展机遇。我们看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

电网投资:国网经历领导更换,对于特高压的重视程度不断提升,特高压将成为电网投资重要方向,计划2020年特高压投资1811亿,确保年内建成“3交1直”工程。电网投资逆周期属性已被市场重视,2020年逆周期操作将是稳步经济的重要推手,电力投资具备发展空间。我们看好电网自动化龙头国电南瑞、电网信息化龙头国网信通。

核电:全国目前投入商业运行的核电机组共计47台,装机容量4875万kW;在建的核电机组共计13台;筹备中的核电机组共计15台,装机容量1660万kW。2020年装机达到5103万kW。2020Q1,中国广核运营管理的核电机组总发电量约为437.44亿kWh,较去年同期增长6.25%。总上网电量约为409.77亿kWh,较去年同期增长5.86%;中国核电累计商运发电量315.42亿kWh,同比增长1.07%;上网电量291.86亿kWh,同比增长0.46。看好产业链龙头企业中国核电、久立特材、应流股份。

电力供需:2020年1-4月,全社会用电量累计21270亿kWh,同比下降4.7%,增速比上年同期回落10.6pct。2019年非化石能源发电量快速增长,其中火电(+1.9%)、风电(+7%)、水电(+4.8%)、光伏(+13.3%)、核电(+18.3%)。需求侧稳定增长,供给侧呈现清洁高效化趋势,我们看好固定成本为主、边际成本几乎为零的核电、风电运营企业,推荐中国核电、福能股份。

配额制:2019年5月15日,国家能源局正式发布《关于建立健全可再生能源电力消纳保障机制的通知》,配额制文件终于落地。我们认为风电和光伏发电企业将因配额制推进获得利好,因为:1、配额制实施将由绿证交易分担补贴,新能源企业现金流将改善;2、明确各省配额指标,未完成需缴纳配额补偿金,从制度上保证新能源消纳。

储能:发改委正式明确新基建范畴,受此利好,充电桩“地补”政策密集出台,预计今年全年完成投资约100亿元,新增公共桩20万台,新增私人桩超过40万台,新增公共充电站4.8万座。我们看好废旧电池回收行业龙头格林美。

我们本周推荐投资组合如下:

3市场回顾

截止5月29日收盘,该周电力设备及新能源板块上涨1.15%,沪深300指数上涨1.12%,电力设备及新能源行业相对沪深300指数领先0.02 pct。

从板块排名来看,与其他板块相比,电力设备及新能源行业本周涨幅为1.52%,在中信30个板块中位列第20位,总体表现位于中下游。

从估值来看,电力设备及新能源行业整体近期小幅波动,当前46.1倍水平,处于历史中位。

从子板块方面来看,锂电池板块上涨0.62%、储能板块上涨0.64%、核电板块上涨0.84%、太阳能板块上涨1.07%、输变电设备板块上涨1.68%、风电板块上涨2.9%、配电设备板块上涨2.99%。

股价跌幅前五名分别为通光线缆、神马电力、汉钟精机、汉缆股份、太阳电缆。

股价涨幅前五名分别为ST天成、京运通、天齐锂业、鲁亿通、*ST兆新。

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

5月21日预约直播>> 【线上直播】全链智联,全域质控:电力与能源行业的质量升级之路

-

5月22日立即预约>>> 宾采尔激光焊接领域一站式应用方案在线研讨会

-

6月13日立即参评>> 【评选启动】维科杯·OFweek(第四届)2025汽车行业年度评选

-

免费下载立即下载>> 前沿洞察·2025中国新型储能应用蓝皮书

-

免费下载立即下载>> 2025锂电市场格局及未来研判蓝皮书

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论